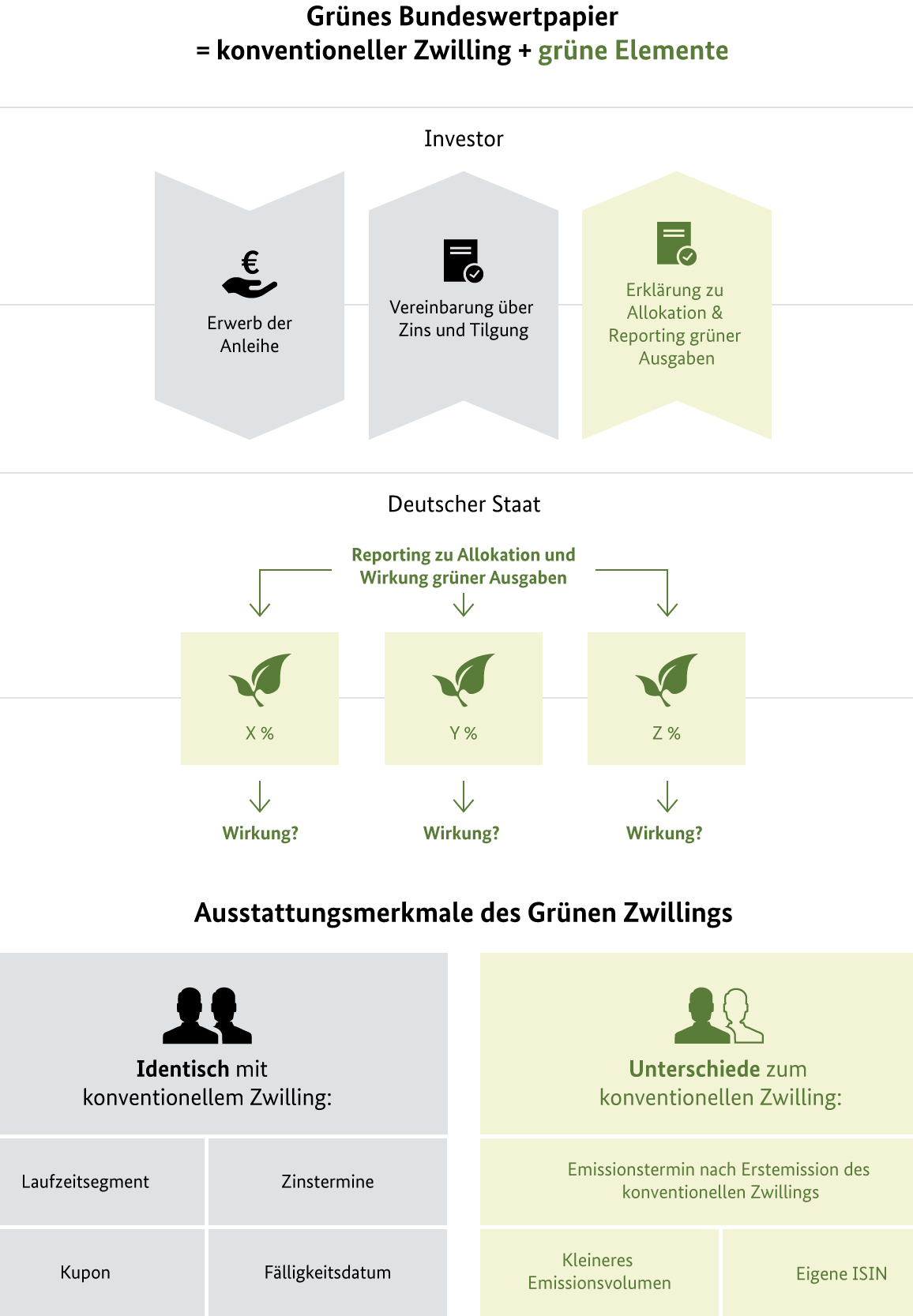

Der Bund begibt seit 2020 grüne Anleihen und hat eine grüne Renditekurve für den Euroraum etabliert. Das Konzept der Zwillingsanleihen macht den Wert grüner Geldanlagen für Investoren sichtbar. Damit fördert der Bund den Markt für grüne Finanzprodukte. Die Berichterstattung zu den Grünen Bundeswertpapieren sorgt außerdem für Transparenz über die ihnen zugeordneten grünen Ausgaben des Bundeshaushalts.

Aktuell umlaufende Grüne Bundeswertpapiere

| Anleihe | Fälligkeit | Kupon | Umlaufend | Letzte Emission | ISIN |

|---|---|---|---|---|---|

| 2025 (2035) Bund/g | 15.02.2035 | 2,50% | 3.000 Mio. € | 08.04.2025 | DE000BU3Z047 |

| 2023 (2053) Bund/g | 15.08.2053 | 1,80% | 12.000 Mio. € | 20.05.2025 | DE0001030757 |

| 2023 (2033) Bund/g | 15.02.2033 | 2,30% | 11.500 Mio. € | 17.06.2025 | DE000BU3Z005 |

| 2021 (2050) Bund/g | 15.08.2050 | 0,00% | 12.750 Mio. € | 10.09.2024 | DE0001030724 |

| 2021 (2031) Bund/g | 15.08.2031 | 0,00% | 9.000 Mio. € | 02.11.2022 | DE0001030732 |

| 2020 (2030) Bund/g | 15.08.2030 | 0,00% | 11.000 Mio. € | 20.05.2025 | DE0001030708 |

| Bobl/g | 10.10.2025 | 0,00% | 8.500 Mio. € | 26.03.2024 | DE0001030716 |

| Bobl/g | 15.10.2027 | 1,30% | 9.000 Mio. € | 23.01.2024 | DE0001030740 |

| Bobl/g | 12.04.2029 | 2,10% | 6.500 Mio. € | 17.06.2025 | DE000BU35025 |

Auszeichnungen

Global Capital Bond Awards 2025: "Most Impressive Sovereign ESG Bond Issuer"

Global Capital Bond Awards 2023: "Most Impressive Government ESG Bond Issuer"

Climate Bonds Initiative: „Largest Green Sovereign Bond 2022“

verliehen für die 1,30 % Grüne Bundesobligation, Emissionsvolumen € 5 Mrd.

Global Capital Bond Awards 2021: "Most Impressive Government Green/SRI Bond Issuer"

Global Capital und Environmental Finance: „Green Bond of the Year 2020“

Climate Bonds Initiative: „Largest Green Sovereign Bond 2020“

International Financing Review: „Euro Bond“ & „Sustainable Bond of the Year 2020“

verliehen für die 0,00% Grüne Bundesanleihe 2020 (2030), Emissionsvolumen € 6,5 Mrd.